BNPL領域より愛を込めて

今「キャッシュレス決済」、つまりは現金以外を用いた支払いへの機運が、かつてないほどに高まっている。

従来より存在する各種クレジットカードや交通系IC、PayPalといったサービスはもちろん、ここ最近で大きく躍進するのが、QRコード読み取り型で提供されるサービス群だ。PayPay、LINE Pay、楽天ペイ、メルペイ、Origami Payなど、どれか一度は耳にしたことがあるだろう。

また国の方でもこの動きを強くプッシュしており、例えば経済産業省では昨年4月に「キャッシュレス・ビジョン」なるものを定め、国内におけるキャッシュレス決済割合を、現在の21%から、2025年までに40%程度まで引き上げることを目標として、各地で積極的な啓発活動を進めている。

だが僕個人としては、正直なところ、今まであまり“ワクワク”しなかった。

そもそもキャッシュレスを推進する意味をよく考えると、単純に「支払プロセス」を変えるにとどまるものではなく、「購買プロセス」の変化、ひいては「消費行動」そのものがアップデートされるべきものであり、つまるところは行政サイドへの納税フロー等含めた「支払い体験」全体をワンストップにデジタル基盤上に乗せようと、そういう話のはずだ。ここ最近で話題になっているものは、言うなれば“ウォレット”機能であって、抜本的な支払い体験の構造改革へとつなげる導線と捉えるには、どうも道のりが長い印象だったのである。

そんな中、とあるECサイト上での買い物の際に「Paidy(ペイディー)」というサービスを使うことになった。

最初は「どうせPayPalみたいなものだろう」くらいに思い、物は試しにという程度で選択をした支払い方法だったのだが、想定外なことに、クレジット情報を登録する必要がないという。使うのはメールアドレスと携帯電話番号のみ。名前すら登録する必要がなく、そのまま、ものの数秒で支払いが完了してしまったのだ。

厳密には、「今買って後払いする」という、主に海外で成長している「BNPL(Buy Now Pay Later)」と呼ばれる決済市場領域なのだという。

面白い。ウォレットアプリと異なり、どうやらPaidyそのものが与信主体となって個人をエンパワメントするプラットフォームを目指しているようで、愛を感じる。

そんな流れからLoveTech Mediaでは、本日開催されたPaidy勉強会に参加してきた。

処理時間は平均で0.5秒ほど

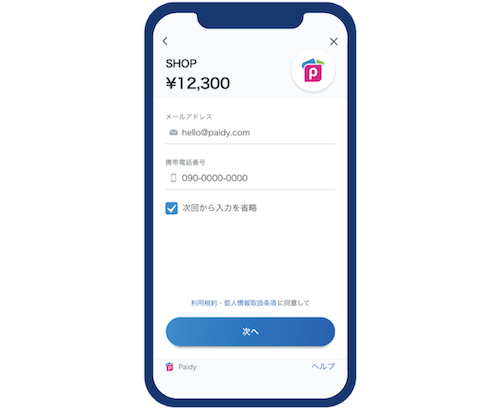

勉強会レポートの前に、Paidyをご存知でない方のために、その利用フローを簡単にご説明する。流れは至ってシンプルだ。

まずは、Paidy契約しているECサイト等で支払いをする際に、支払い方法で「Paidy翌月払い」を選択する。

次の画面で、メールアドレスと携帯電話番号を入力し、「次へ」ボタンを押下。

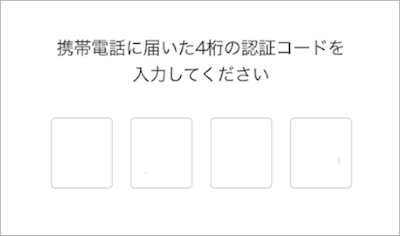

すると、以下のような4桁コードの入力画面が表示される。

表示されてから数秒程度で、手持ちのスマホにショートメッセージで認証コードが送付されてくるので、そのままその値を入力する。

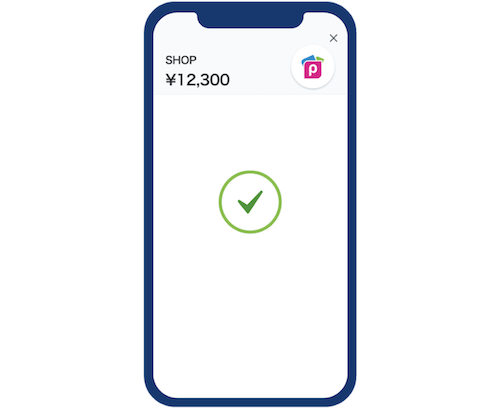

これで完了となる。平均で0.5秒ほどの処理時間だという。

あとは、当月分の買い物金額が合算されて、まとめて翌月1日〜3日にメールとSMSで届くので、これを毎月10日までに、コンビニ支払い・銀行振込・口座振替のいずれかを選択して支払う、という流れだ。分割払いでも支払い可能だという。

ちなみに、利用明細や請求情報などは、専用アプリ「MyPaidy」で確認することができるようになっている。

つまり、一言で「後払いサービス」と言っても、紙が一切登場しないUX設計となっているわけだ。

根深い「EC代引き」問題

株式会社Paidy 代表取締役社長 兼 CEO 杉江陸氏

株式会社Paidy 代表取締役社長 兼 CEO 杉江陸氏

今回、Paidy事業について説明されたのは、同社代表取締役社長兼CEOの杉江陸(すぎえ りく)氏。富士銀行(現みずほFG)入行後、アクセンチュア、 GEコンシューマーファイナンスジャパン、新生フィナンシャル代表取締役社長兼CEOおよび新生銀行常務執行役員等を歴任後、2017年11月より現職につかれている人物だ。

「私たちは、既存のクレジットカードユーザーをPaidyへと乗り換えさせようとしているのではありません。主に国内配達における『代引き』をリプレイスしようとしています。」

こう始めた杉江氏。

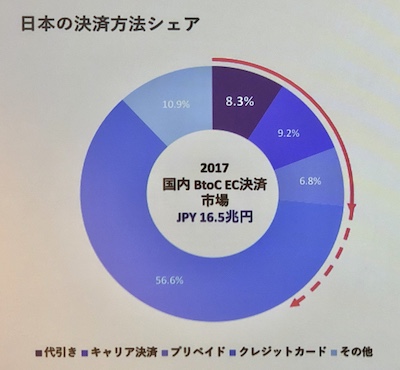

現在、我が国におけるECプラットフォーム市場を俯瞰して見てみると、ユーザーサイドおよび加盟店サイド、それぞれに構造的な課題があるという。

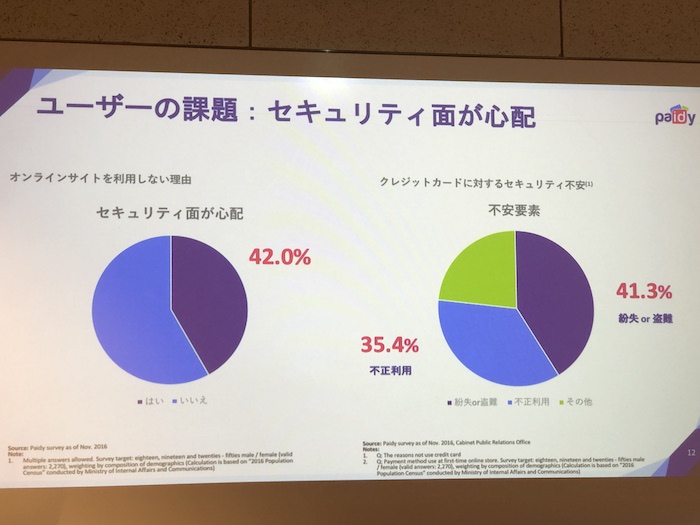

まずはユーザーサイドにおける課題だが、「セキュリティへの不安」と、先述の「代引き」問題の、大きく2つがある。いずれも、読者の方も心当たりがあるのではないだろうか。

セキュリティ面への不安について、利用者の42%がそれを実感しており、またクレジットカード利用に特化した内訳をみると、実に75%以上の方が、紛失・盗難・不正利用への不安を感じているという。

また代引き問題についてだが、前提として労働人口減少という人口トレンドの中、もれなく配達ドライバーも不足しており、それにもかかわらず代引きの再配達率は約20%にも上るというデータがある。時間換算すると、年間で約9万人、おおよそ1.8億時間の労働力が不在配達に費やされているのだ。

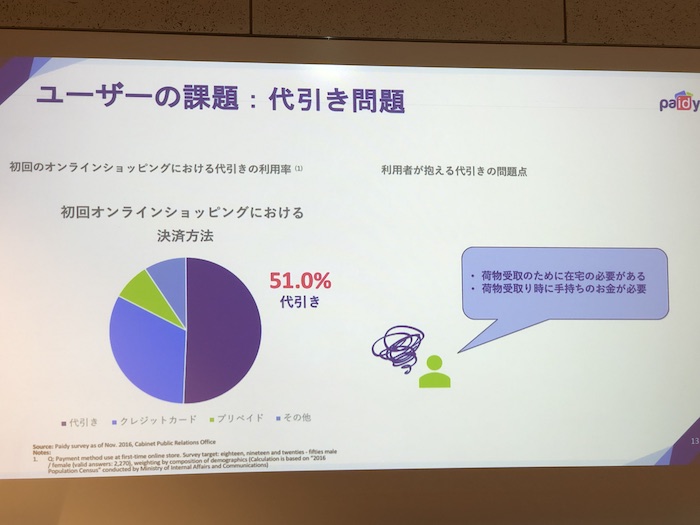

そんな背景にも関わらず、人々が初回オンラインショッピングで選択する決済方法の51%が、代引きなのだという。荷物受け取りのために在宅の必要があり、また荷物受け取り時に手持ちのお金が必要となることから、構造的に不在配達の減らない仕組みとなってしまっている。ちなみに、心理的要因として、配達ドライバーと会いたくない、といったハードルも考えられるだろう。

一方で、加盟店サイドも多くの課題を抱えている。クレジットカード未利用者への新規顧客開拓、決済専用ページ等へのリダイレクトによるECサイトでのカゴ落ち(※)、支払い遅延等による回収リスク、代引き受取拒否や受取人不在などによる商品キャンセルなど、リスク要素は多岐にわたる。

※カゴ落ち:ECサイトを利用するユーザーが商品をカートに追加したまま離脱した状態を指す

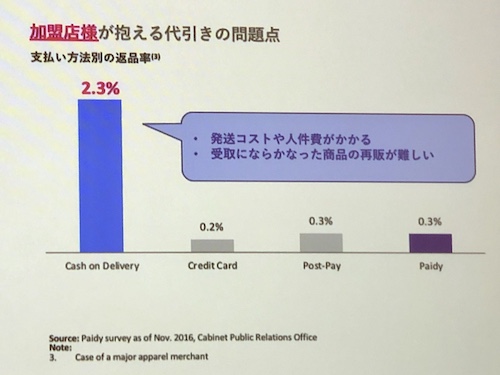

特に最後のポイントについて、クレジットカード支払いや後払い、Paidy等と比較すると、代引きの返品率がなんと10倍近くに跳ね上がるのだ。

ユーザーと加盟店、双方にとって既存の決済環境はペインポイントの多い仕組みであることがお分りいただけるだろう。

現金払いに近い感覚なので、罪悪感がない

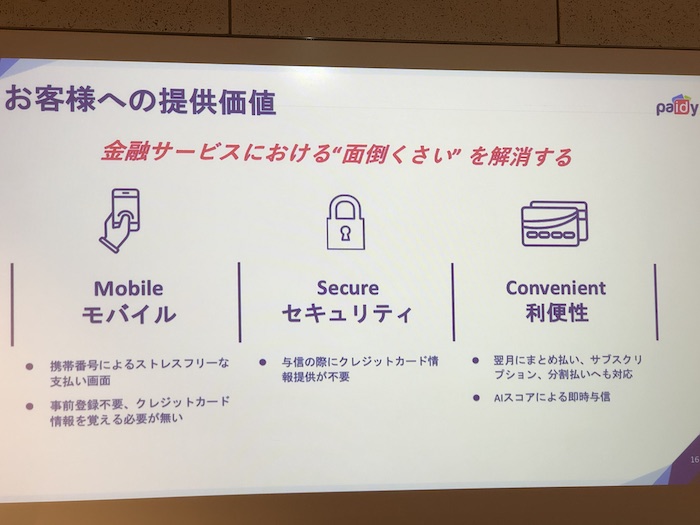

これに対するPaidyソリューションが以下の通り。

まずはユーザーサイドに対して。そもそも、支払いの際にクレジットカード情報の提供が不要なので、セキュリティ面での不安が圧倒的に少ない。漏れたらマズイ情報がそもそも登録不要なのである。

また、事前登録が不要で、先述の通り携帯電話番号とメールアドレスのみで手続きを進めることができるので、非常に簡潔なUXとなっている。

実際に同社がユーザーヒアリングを実施したところ、以下のような感想が上がってきたという。

「手持ちがないときでも買い物できる(現金との比較)」

「決済スピードが速いから買い逃しがない(クレジットカード等との比較)」

「現金払いに近い感覚なので、罪悪感がない(クレジットカード等との比較)」

特に3番目の要因が大きく、同サービスの特徴を的確に表していると杉江氏。

「コンビニ支払い、銀行振込、口座振替の3種類から支払い方法を選択していただけるのですが、未だにコンビニ現金払いが85%を占めています。

現金に近い感覚で支払えるというユーザー体験が、Paidyの大きな特徴だと考えています。」

現に僕も使ってみた感想として、あまりにもあっけなく支払い処理が済んでしまったので、何か新手のフィッシング詐欺か、とすら感じてしまうほどであった。

また、加盟店サイドに対しても、「売上アップ」「エンゲージメント向上」「効率化」の3点が価値提供されるという。

特に杉江氏が強調するのが「売上アップ」。

「クレジットカードを持っていないお客様や、銀行口座を普段から利用しないお客様といった、潜在的な新規顧客層にリーチでき、またお買い物のリピート率もアップするので、高い収益性を実現します。

さらに、返品率低下と併せて業務運用の改善もなされるので、オペレーションコストの削減にも繋がります。

ちなみに決済手数料は、クレジットカードとほぼ同水準となります。」

その三方良しなプロダクト設計が評価され、これまで大小様々なEC事業者に採用されており、今年11月にはとうとう、大手ECサイトである「Amazon」でも利用できるようになった。

「Amazon様では、先ほどから申し上げている『代引き』問題と『Amazonギフト券』の非効率という2点を、それぞれなくしたいと考えられています。

代引きについては、ユーザーサイドの課題はもちろん、Amazonサイドとしても在庫管理や返金対応が大変であり、そもそものUXとして宜しくない、ということです。

またAmazonギフト券についても、カード型のギフト券を発行してコンビニで販売するという、とてもコストが高く、社会的コストとしても高い状態を解消したいとの考えから、非効率な部分を中長期的にPaidyへと置き換えていくことを選択肢として考えられています。」

BNPL市場のパイオニアとして

冒頭にお伝えしたBNPL決済市場だが、現時点での主だった国内プレイヤーはPaidyのみだという。

同社投影資料より

同社投影資料より

「日本でのBNPLはまだ黎明期ですが、海外に目を向けると、様々なサービスが急成長しています。GDP第3位の日本だからこそ、BNPL市場でもグローバルで勝っていく必要があると考えています。」

例えばスウェーデンの後払い決済サービス「Klarna(クラーナ)」は、スウェーデンEC市場の40%を占める存在となっており、また今年5月にはアントフィナンシャルが提供する中国決済「アリペイ」、オランダを本拠地とするグローバル決済企業「Adyen」との提携を発表。グローバルECプラットフォームである「アリエクスプレス(AliExpress)」にて「Klarna」ソリューションが利用できるようになったことから、グローバル進出を加速させている。

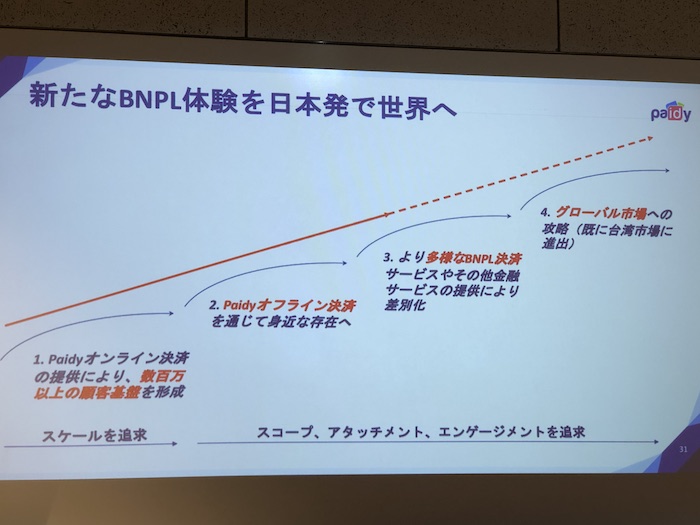

そんな中Paidyでは今後、大きく4つのステップでの事業拡大を予定しているという。

第一ステップとして、Paidyオンライン決済の提供により数百万以上の顧客基盤を形成し、スケールを追求していくという。今はこの段階である。

次の第二ステップでは、オフライン決済手段としてのPaidyを提供し、より日常生活における身近な存在として昇華させる。特に、未だに店頭の購買シーンで主流となっている現金だと、物理的な手動オペレーションを待つ必要があり、また顧客のCRMも難しい状況だ。だからこそ、Paidyを活用してこの辺りをシームレスにしていくという。

さらなる第三ステップでは、より多様なBNPL決済サービスや、そのほかの金融サービスの提供により、他サービスとの差別化を図っていく。

その上で第四ステップとして、グローバル市場への本格進出を遂げるという。その布石として、今年6月には同社は、台湾の後払い決済サービスを運営する三環亞洲股份有限公司(Tri-Link Asia Group、トライリンク)を買収している。

「Paidyは2014年10月にリリースして、先日で5周年となりました。創業から現在までで、累計177億円の資金調達を実施し、企業価値もおかげさまで605億円となっております(2019年11月時点)。海外の競合企業に目を向けると、まだまだ私たちは小さな存在ですが、これまで多くの支援者に恵まれてきました。

グローバル市場で世界に勝っていくことにコミットしつつ、社会市民として代引きをはじめとする社会課題に向き合い、気候変動等にも向き合う企業であり続けたいと考えております。」

編集後記

世界中で「金融包摂(ファイナンシャルインクルージョン)」なんて言葉がさけばれ続けて久しいですが、我が国ではどこか遠くの、途上国が必要とする概念であると考えてしまいがちです。

しかし、例えばフリーランスを中心とした働き方の多様性が進む中で、彼ら彼女らに対する与信や資金繰りといった問題は、今後ますます顕著になっていくことが想定されます。

そもそも、低所得ではない方でも、既存の金融システムと距離のある方は少なくないわけで、クレジットカードを持っていないなんて方も多いわけですから、今後のキャッシュレス文化を推進していくには、それに代わるプラットフォームが必要不可欠となるわけです。

だからこそ、PaidyのようなUXにこだわり抜いたプロダクトこそ、社会生活の基盤として求められるサービスだと感じました。

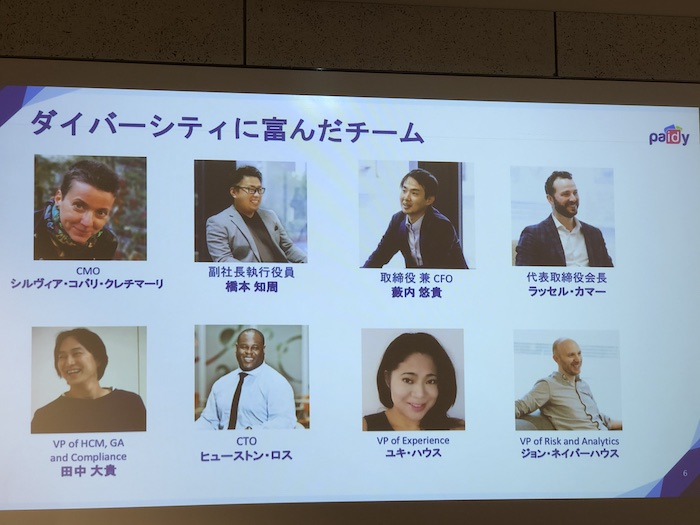

チームも多様性に満ちており、今後の展開に期待大です。